こんにちは!ふらっとです

2025年1月24日、日銀(日本銀行)が政策金利を引き上げました。

「日銀の利上げが発表されると銀行株が強くなる」といわれていて、実際に利上げ後、銀行株は買われています。

出典:ブルームバーグ(2025.1.28)

しかし、このような疑問はありませんか?

なぜ利上げで銀行株が買われるの?

他の業種と何がちがうの?

この記事では、FP1級技能士で運用業務経験者の私が、利上げで銀行株が注目される理由についてわかりやすく解説します。

いっしょに学んでいきましょう!

※利上げについては別記事をご覧ください。

→【金利の基本と経済の動き!初心者向け簡単ガイド】

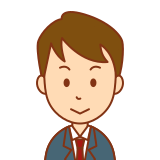

銀行の収益構造と利上げの関係

✅結論:『貸し出すお金』と『預かるお金』の金利差(スプレッド)で収益アップ

銀行の収益構造

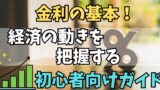

まずは銀行がどのようにお金を稼いでいるのか簡単に説明します。

出典:三井住友信託銀行HP

- お客さんからお金を預けてもらう(預金)

- 預金を元手に個人や企業にお金を貸す(貸出金)

銀行は預金を原資として、貸し出しや運用をしています。まず重要なことが預金を集めることです。

預金を元手に個人や企業にお金を貸しますが、金利差をつけることで収益としています。

例1:お客さんから100万円預かった場合(年利1%)

100万円×1%=▲1万円(コスト)

例2:企業に100万円貸し出した場合(年利2%)

100万円×2%=2万円(利益)

利益とコストの差額1万円が収益

利益とコストの【差額1万円】が銀行の収益になるんだ。

利上げとの関係

利上げが銀行に与える影響として以下の3点があげられます。

- 貸出金利上昇による収益増加。

- 預金金利上昇のコスト増加は限定的。

- 債券運用の改善

貸出金利と預金金利の動き

✅収益は素早く上昇し、コストは小幅に上昇

利上げとなった場合、預金金利も貸出金利も上昇します。

しかし、どちらも同じように上昇するわけではありません。

- 貸出金利:一般的に素早く上昇(収益増)

- 預金金利:遅い。または小幅に上昇(コスト増)

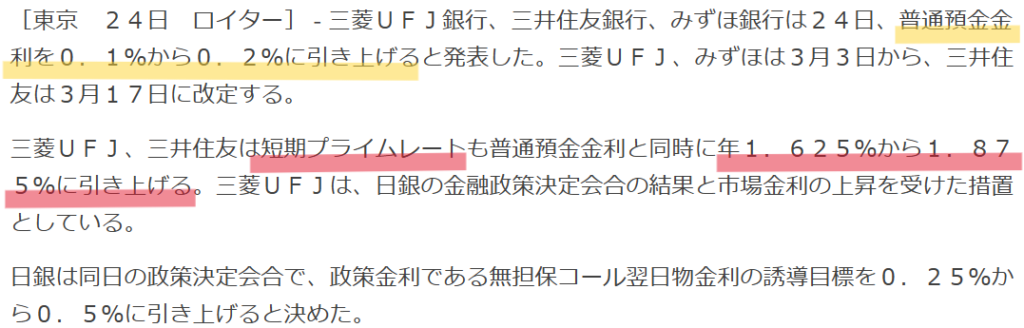

出典:ロイター

上記の記事をみると、普通預金金利を「0.1%」引き上げているのに対し、短期プライムレート(短期の貸出金金利)を「0.25%」引き上げていることがわかります。

債券運用の改善

✅新規発行の債券が、今までより高い利息をもたらす。

利上げにより、新しく発行される債券の利率が上がります。

預金金利より高い利率の債券に投資することで、差額分が収益になるのです。

例:100万円を調達し、その資金で債券運用する場合

(預金金利0.2%・債券利率0.5%)

調達:100万円×0.2%=▲2,000円(コスト増)

運用:100万円×0.5%=5,000円(収益増)

収益とコストの差額3,000円が利益

「貸出金と預金」と同じように、利益とコストの差額3,000円が収益になるよ。

銀行株が強くなる理由と注意点

銀行株が強くなる理由

利上げによって銀行株が強くなる理由は以下の3点です。

- 収益が増えるから

利上げで貸出金利が上がる一方、預金金利の上昇は抑えられるため、「金利差(スプレッド)」が広がる。これにより、銀行の収益が増加。 - 債券運用の収益が改善するから

利上げ後は高い金利の債券を購入できるため、債券運用の利息収入が増加。 - 投資家の期待感

「利上げで銀行が儲かりやすくなる」という期待感から、銀行株に買いが集まり株価が上昇。

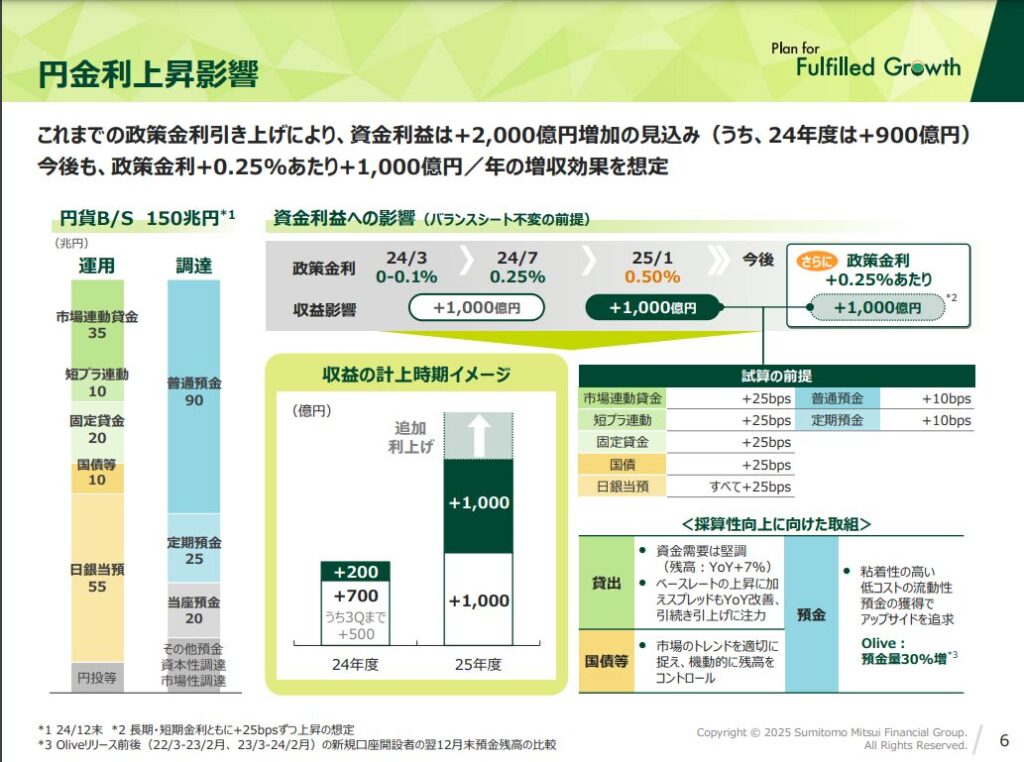

出典:三井住友フィナンシャルグループ決算関連資料

三井住友フィナンシャルグループの決算関連資料によると、政策金利+0.25%あたり1000億円もの増収効果があるようです。

このような期待感から株価が上昇しやすくなります。

注意点

銀行株にとって良い面だけを見てきましたが、ここでは注意点についても触れていきます。

- 景気悪化のリスク

利上げが進みすぎると、企業や個人の借金負担が増え、景気が冷え込む可能性がある。景気悪化は貸し倒れ(貸したお金が返ってこない)を増やし、銀行のリスクに。 - 固定金利の影響

銀行が固定金利での貸付が多い場合、利上げの恩恵を受けにくいため、利益が思ったより増えないことも。 - 既存債券の価格下落

低金利の既存債券の価格が下がるため、債券運用の一部で損失が出る可能性。

アメリカでは急激な利上げによって、2023年3月10日シリコンバレー銀行が経営破綻しました。

固定金利での貸し付けが多い銀行や、すでに債券を多く保有している銀行では利上げがマイナスに作用することも考えられるので注意が必要です。

まとめ

今回は『利上げでなぜ銀行株が注目されるのか』について解説しました。

- 貸出金利上昇による収益増加。

- 預金金利上昇のコスト増加は限定的。

- 債券運用の改善

- 収益が増えるから

利上げで貸出金利が上がる一方、預金金利の上昇は抑えられるため、「金利差(スプレッド)」が広がる。これにより、銀行の収益が増加。 - 債券運用の収益が改善するから

利上げ後は高い金利の債券を購入できるため、債券運用の利息収入が増加。 - 投資家の期待感

「利上げで銀行が儲かりやすくなる」という期待感から、銀行株に買いが集まり株価が上昇。

ただし、すべての銀行に恩恵があるのではなく、長期的に見るとリスクになることもあります。

- 景気悪化のリスク

利上げが進みすぎると、企業や個人の借金負担が増え、景気が冷え込む可能性がある。景気悪化は貸し倒れ(貸したお金が返ってこない)を増やし、銀行のリスクに。 - 固定金利の影響

銀行が固定金利での貸付が多い場合、利上げの恩恵を受けにくいため、利益が思ったより増えないことも。 - 既存債券の価格下落

低金利の既存債券の価格が下がるため、債券運用の一部で損失が出る可能性。

銀行株に興味がある方は、ぜひ収益構造を理解したうえで投資に役立てて下さい。

最後まで読んでいただきありがとうございました。

コメント